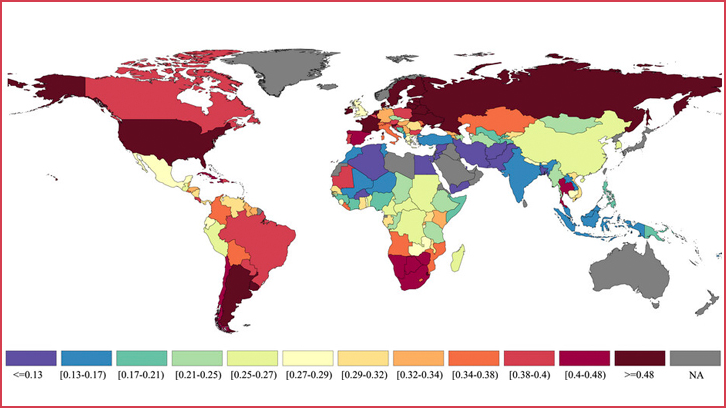

Ajuste del tipo de cambio real: ¿una dinámica no lineal al equilibrio?

Una de las áreas más fuertemente discutidas en economía y finanzas internacionales es la concerniente a la dinámica del tipo de cambio real. Efectivamente, dado que los movimientos del tipo de cambio influyen sobre las decisiones de inversión, los flujos de capital, la competitividad y el comercio internacional, constituye un indicador clave para cualquier economía “sana”.

En años recientes, las discusiones de política económica han incluido cada vez más los tópicos referentes al correcto ajuste del tipo de cambio y su estabilidad como elementos claves en la economía. En particular, es ampliamente aceptado que los desajustes persistentes del tipo de cambio (sobre o sub-valuaciones) generan severos desequilibrios macroeconómicos que muchas veces conllevan a crisis costosas para las economías. Por lo tanto, cualquier intervención para defender una paridad debe tener en cuenta una aproximación del grado de desajuste del tipo de cambio real. Es por ende imprescindible una buena definición de punto de referencia o equilibrio.

La teoría de la paridad del poder de compra (PPC) constituye, tal vez, la proposición teórica más ampliamente utilizada para explicar la dinámica del tipo de cambio. A grandes rasgos, la PPC sostiene que el tipo de cambio ajusta los diferenciales de inflación entre países. Como resultado, el tipo de cambio real tiende, a largo plazo, a una constante.

A pesar de ser muy popular, la PPC no ha encontrado la suficiente validación empírica. Efectivamente, diversos estudios han mostrado que la PPC raramente se verifica y que, por lo tanto, no puede ser utilizada como un punto de referencia de equilibrio o “ancla” para el tipo de cambio.

Sin embargo, estudios recientes han argumentado que si la PPC no es validada por los modelos existentes es, básicamente, debido a que, en la presencia de costos de transacción, existe un umbral por debajo del cual no existen los suficientes estímulos para que el tipo de cambio se ajuste y por lo tanto regrese a su equilibrio (regrese a la media). Sin embargo, una vez superado este umbral y cuando la desviación es lo suficientemente elevada, las condiciones de arbitraje comienzan a actuar forzando al tipo de cambio a su media de largo plazo (a su valor de PPC). Es decir, la velocidad de ajuste al equilibrio no es constante ni continua, si no que se incrementa a medida que el tipo de cambio se aleja del equilibrio. Por lo tanto, de acuerdo a dichos estudios, la dinámica del tipo de cambio tiene que ser explicada dentro de un contexto de ajuste no lineal. Una vez que se tienen en cuenta estas no linealidades, se corrobora la paridad del poder de compra.

En este sentido, en este trabajo nosotros hemos estudiado el tipo de cambio real en diversos países desarrollados y "emergentes", permitiendo que el ajuste del tipo de cambio se de de manera no lineal. Para capturar esta característica, hemos usado los modelos Smooth Transition Autoregressive (STAR), los cuales tienen la ventaja de permitir que el ajuste o el cambio de un régimen a otro se dé de manera "lisa" y constante.

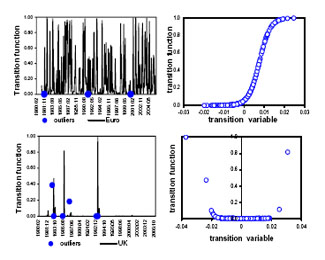

El principal aporte de nuestro estudio es que, al mismo tiempo que permitimos una reversión no lineal a la media, controlamos mediante la presencia de observaciones atípicas (outliers ). Efectivamente, la presencia de este tipo de observaciones pueden afectar las pruebas de linealidad, de tal manera que estas indiquen estructuras no lineales cuando no las hay. En otras palabras, podemos encontrar la presencia de dos regímenes cuando uno de ellos contiene, simplemente, algunas observaciones atípicas que no comparten características con el resto de la muestra . Una vez que estas observaciones se eliminan, el tipo de cambio puede ser aproximado con modelos lineales tradicionales.

Es importante, sin embargo, remarcar que los outliers pueden contener información relevante. Este es el caso principalmente de los países "emergentes", caracterizados por crisis cambiantes. En estos casos, encontramos outliers que se presentan en forma de clusters. Eliminarlos completamente de la muestra sería erróneo, puesto que estaríamos eliminando demasiadas observaciones que pertenecen al régimen exterior, donde la velocidad de ajuste se incrementa. Por lo tanto, nuestras pruebas de linealidad incluyen los tests tradicionales y los tests robustos más recientes. Nuestros resultados están basados en la comparación entre los dos tipos de pruebas.

Los resultados de dichas pruebas muestran que, efectivamente, una vez controlada por la presencia de outliers, la evidencia de no linealidad se reduce significativamente en los países desarrollados. Aproximar la dinámica del tipo de cambio con estructuras no lineales sería erróneo, puesto que dicha no linealidad sería resultado de algunos puntos aberrantes. De hecho, prácticamente todas las observaciones pertenecerían al régimen lineal. En otras palabras, estaríamos modelando no linealidad cuando en realidad ésta no existe, y el resultado sería una función de transición que no es ni continua ni "suave". Por ejemplo, en el gráfico anexo se muestra la función de transición (es decir, la función que permite la presencia de dos regímenes) junto con los outliers encontrados (puntos azules) para el tipo de cambio en la Zona Euro y en el Reino Unido. Puede verse claramente como, en el caso de la zona Euro, donde las pruebas tradicionales y robustas de linealidad indican el mismo resultado de no linealidad, la función de transición varía en el tiempo independientemente de los outliers, resultando en una función alisada y continua. Por el contrario, mientras que la hipótesis de linealidad bajo la prueba tradicional es rechazada, siguiendo una metodología robusta no es posible rechazar dicha hipótesis en el Reino Unido. En este caso, si aproximásemos el tipo de cambio con un modelo no lineal, el régimen exterior contendría sólo algunos puntos (outliers) y la función no sería continua. Por lo tanto, en estos casos, el tipo de cambio tiene que ser caracterizado por estructuras lineales, no verificándose tampoco la paridad de poder de compra mediante los tests lineales de raíz unitaria.

Por el contrario, en los países emergentes, la no-linealidad no es resultado de la presencia de outliers; en estos casos, la dinámica del tipo de cambio real puede ser aproximada mediante estructuras no lineales. Sin embargo, la evidencia a favor de la PPC es también débil, puesto que la velocidad de ajuste es bastante reducida.

Referencias

Economic Modelling, 2008, vol. 25, issue 4, pages 714-730